BSC: Báo cáo triển vọng nghành dệt may 2022

Trong năm 2022, BSC đưa ra quan điểm KHẢ QUAN đối với triển vọng ngành Dệt may. Ngoài ra, xu hướng các doanh nghiệp Dệt may tham gia vào thị trường Bất động sản tiếp tục diễn ra.

1. NĂM 2021_HỒI PHỤC TỪ ĐÁY KHỦNG HOẢNG

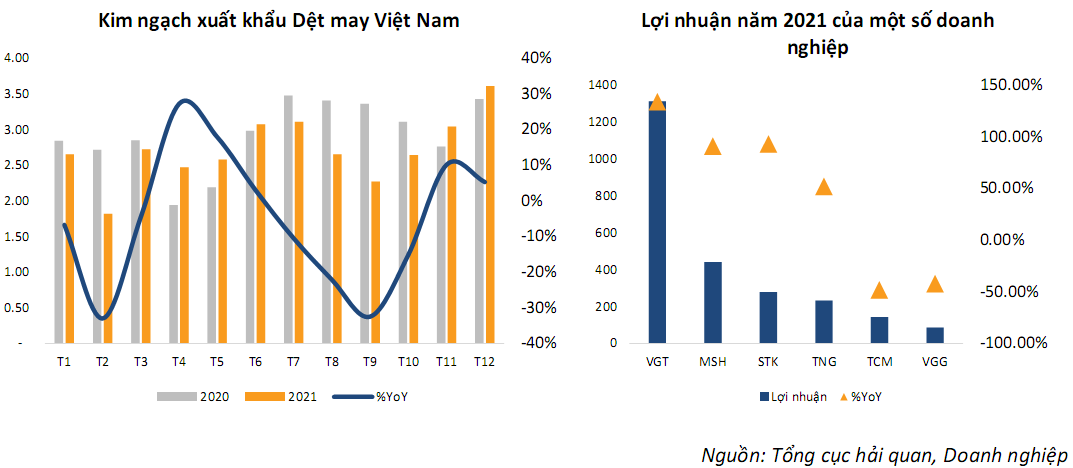

Năm 2021, kim ngạch xuất khẩu dệt may phục hồi khả quan dù trải qua nhiều yếu tố khó khăn. Trong năm 2021, ngành dệt may đạt kim ngạch 39 tỷ USD, tăng trưởng 11% so với năm 2020, mức kim ngạch này tương đương với giá trị trước thời điểm Covid – 19 (năm 2019). Mặc dù ngành Dệt may cũng chịu nhiều khó khăn trong năm như dịch bệnh bùng phát vào quý 3 tại Việt Nam và việc thiếu container tại cảng, BSC cho rằng nhờ (i) Mức nền thấp của năm 2020 (ii) Đơn hàng truyền thống hồi phục (ii) Việc dịch chuyển một phần đơn hàng tại các nhà máy miền Nam ra miền Bắc giúp cho kim ngạch toàn ngành Dệt may tăng trưởng khả quan.

Cùng với đà hồi phục của ngành, hầu hết các doanh nghiệp dệt may đều ghi nhận mức tăng trưởng kinh doanh tích cực:

VGT (+134% YoY), MSH (+91% YoY), STK (+93% YoY), TNG (+52% YoY). BSC cho rằng (i) mức nền kinh doanh năm 2020 thấp (ii) đơn hàng truyền thống hồi phục (iii) một số doanh nghiệp được hưởng lợi từ giá sợi tăng cao là những nguyên nhân chính giúp kết quả kinh doanh của các doanh nghiệp dệt may tăng trưởng mạnh trong năm 2021.

2. NĂM 2022_TIẾP TỤC ĐÀ TĂNG TRƯỞNG

Trong năm 2022, BSC đưa ra quan điểm KHẢ QUAN đối với triển vọng ngành Dệt may. Ngoài ra, xu hướng các doanh nghiệp Dệt may tham gia vào thị trường Bất động sản tiếp tục diễn ra.

2.1 Triển vọng ngành Dệt may KHẢ QUAN nhờ (i) Hoạt động sản xuất không bị gián đoạn (ii) Giá trị đơn hàng dệt may tiếp tục tăng trưởng (iii) Việt Nam có lợi thế so với các quốc gia cạnh tranh

Trong quý 3 năm 2021, chính phủ Việt Nam giãn cách xã hội để ngăn chặn dịch bệnh (đặc biệt tại các tỉnh phía Nam) đã ảnh hưởng lớn đến việc thực hiện đơn hàng dệt may cho khách hàng. Tuy nhiên, BSC cho rằng việc chính phủ Việt Nam đã thực hiện chiến lược tiêm vắc xin với tốc độ thần tốc cùng với việc tỷ lệ tử vong giảm mạnh, việc tái phong tỏa trong năm 2022 khó có khả năng xảy ra, đảm bảo cho hoạt động kinh doanh của các nhà máy.

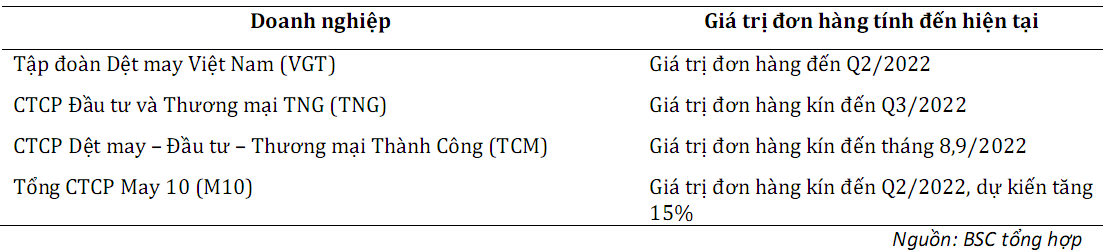

Tính đến hiện tại, hầu hết các doanh nghiệp Dệt may đã có đơn đặt hàng đến Q2/2022, thậm chí sang Q3/2022. BSC cho rằng (i) các thương hiệu thời trang lạc quan về triển vọng bán hàng khi nhu cầu mua sắm sau đại dịch tiếp tục tăng trưởng cùng với (ii) xu hướng chuyển dịch đơn hàng sang Việt Nam tiếp diễn sẽ đảm bảo giá trị đơn hàng tăng trưởng tích cực trong năm 2022.

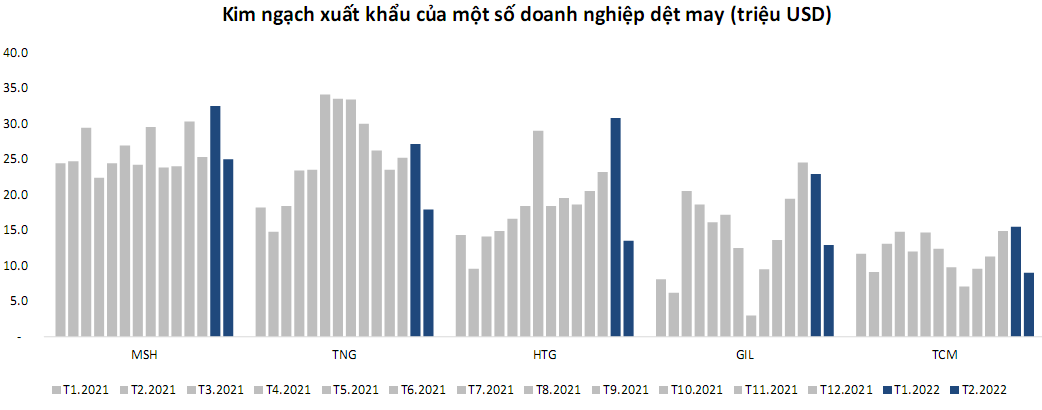

Kim ngạch xuất khẩu của các doanh nghiệp lũy kế 2 tháng đầu năm 2022 cho thấy tốc độ tăng trưởng khả quan: GIL (+149% YoY), HTG (+85% YoY), TNG (+36% YoY), MSH (+17% YoY), TCM (+18% YoY).

Ngoài ra, các doanh nghiệp dệt may trong năm 2022 đều có kế hoạch mở rộng công suất nhà máy để phục vụ nhu cầu tăng thêm của khách hàng.

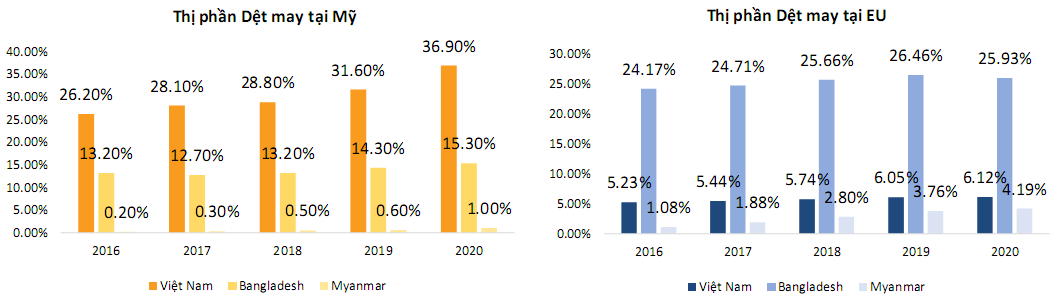

Bên cạnh xu hướng dài hạn chuyển dịch đơn hàng từ Trung Quốc sang các quốc gia có chi phí lao động thấp hơn vẫn đang diễn ra, BSC kỳ vọng trong năm 2022, Việt Nam được hưởng lợi so với các quốc gia đối thủ (Bangladesh, Myanmar) nhờ tỷ lệ bao phủ vắc xin cao và ổn định chính trị.

Hiện tại, Bangladesh và Myanamar có tỷ lệ dân số đã tiêm 2 mũi vắc xin lần lượt là 35.7% và 34.6%, thấp hơn tỷ lệ phủ 73.9% của Việt Nam. Đồng thời, cả Bangladesh và Myanamr đều đang ghi nhận các ca nhiễm tăng cao, tăng khả năng việc chính phủ phải thực hiện các biện pháp tái giãn cách xã hội, ảnh hưởng đến hoạt động sản xuất của ngành Dệt may – một ngành sử dụng nhiều lao động.

Ngoài ra, tình hình căng thẳng chính trị tại Myanmar tiếp tục ảnh hưởng tiêu cực đến ngành Dệt may ở nước này khi mới đây nhất, hai công đoàn lớn nhất nước này đều kêu gọi các hãng hời trang nước ngoài ngừng giao thương với Myanmar để gây áp lực lên quân đội. Bất ổn chính trị và lo ngại về quyền lợi của người lao động sẽ khiến các hãng thời trang rút đơn hàng tại Myanmar và tìm quốc gia thay thế khác trong khu vực (trong đó có Việt Nam).

2.2. Một số doanh nghiệp Dệt may triển khai Bất động sản dựa trên lợi thế quỹ đất hiện hữu: TNG, TCM, GIL

TNG_CTCP Đầu tư và Thương mại TNG_Phát triển khu công nghiệp Sơn Cẩm và Bất động sản Chung cư, văn phòng.

Trong năm 2021 – 2022, TNG sẽ tập trung phát triển khu công nghiệp Sơn Cẩm:

Tiến độ: TNG đã hoàn thiện 50% diện tích của khu công nghiệp, tương đương với 35ha.

Kế hoạch: TNG sẽ xúc tiến việc bán hàng trong Quý 2 năm 2021.

Nhìn lại trong quá khứ, TNG mới có kinh nghiệm làm khu chung cư TNG Village 1 với số lượng căn hộ 186 căn (mất khoảng 2 năm để chung cư lấp đầy 96%). Ngoài ra, năm 2021, công ty đang mở bán khu công nghiệp Sơn Cẩm 1 (hiện đã có khách hàng đặt cọc thuê 6 ha). Nhận thấy chưa có nhiều kinh nghiệm trong lĩnh vực Bất động sản cũng như số lượng dự án công ty tham gia khá tham vọng, chiến lược của TNG sẽ kết hợp với một bên có kinh nghiệm trong ngành để cùng phát triển dự án.

QUAN ĐIỂM ĐỊNH GIÁ

Chúng tôi khuyến nghị MUA đối với cổ phiếu TNG với giá mục tiêu 41,700 đồng, (+22% so với mức giá ngày 24/03/2022) cho năm 2022 dựa trên hai phương pháp FCFE và PE với tỷ trọng 50%/50% dựa trên triển vọng khả quan của ngành Dệt may và giá trị của dự án bất động sản Khu công nghiệp Sơn Cẩm.

DỰ BÁO KẾT QUẢ KINH DOANH

Năm 2022, BSC dự phóng TNG đạt doanh thu và lợi nhuận sau thuế lần lượt là 6,948 tỷ (+27% YoY) và 402 tỷ (+72% YoY). EPS 2022 đạt 4,200 VND.

QUAN ĐIỂM ĐẦU TƯ

TNG kỳ vọng hưởng lợi từ triển vọng khả quan của ngành Dệt may và việc mở rộng công suất dây chuyền may (+16% số dây chuyền mới)

Kỳ vọng lợi nhuận đột biến từ ghi nhận dự án khu công nghiệp Sơn Cẩm

RỦI RO

Dịch bệnh bùng phát tại các tỉnh miền Bắc ảnh hưởng đến hoạt động sản xuất Trung Quốc tiến hành cách ly xã hội gây ảnh hưởng đến nguồn nguyên liệu đầu vào Rủi ro liên quan đến tỷ lệ nợ vay cao (tỷ lệ vay ngân hàng/ vốn chủ sở hữu của TNG là 1.4, trong khi trung vị ngành là 0.6)

CẬP NHẬT DOANH NGHIỆP

Kêt quả kinh doanh năm 2021 tăng trưởng mạnh. Doanh thu và lợi nhuận sau thuế đạt 5,444 tỷ (+21% YoY) và 233 tỷ (+53% YoY). Doanh thu tiếp tục đến từ mảng Dệt may truyền thống. Đáng chú ý, công ty còn ghi nhận 182 tỷ doanh thu từ bất động sản (x12 lần so với cùng kỳ).

Biên lợi nhuận gộp đạt mức 14.2%, giảm so với mức 15% cùng kỳ. BSC cho rằng các nguyên liệu đầu vào (sợi, vải) tăng cao khiến biên gộp của giảm (do lợi nhuận định mức trên 1 sản phẩm không đổi).

Tuy nhiên, việc cắt giảm biên chi phí bán hàng và quản lý doanh nghiệp (từ 8.1% về 6.9%) giúp cho biên lợi nhuận ròng được cải thiện.

TCM_CTCP Dệt may – Đầu tư – Thương mại Thành Công_Bất động sản căn hộ và thương mại dịch vụ

Trong năm 2022, BSC kỳ vọng TCM tiếp tục tập trung đẩy mạnh dự án TC1 sau một năm bị trì hoãn. Ngoài ra, trong dài hạn, công ty có kế hoạch phát triển dự án TC2 và TC3.

QUAN ĐIỂM ĐỊNH GIÁ

Hiện P/E trailing của TCM quanh mức 42.3, cao hơn gấp 3.4 lần so với mức P/E của ngành dệt may là 12.1. Cổ phiếu TCM đang được giao dịch ở mức P/E fw là 26.3 theo dự phóng của BSC.

DỰ BÁO KẾT QUẢ KINH DOANH

Năm 2022, BSC dự phóng TCM đạt doanh thu và lợi nhuận sau thuế lần lượt là 4,154 tỷ (+17% YoY) và 200 tỷ (+39% YoY). EPS 2022 đạt 2,800 VND.

QUAN ĐIỂM ĐẦU TƯ

Tăng trưởng từ mức nền thấp của năm 2021 khi công ty cắt giảm chi phí liên quan đến phòng chống dịch bệnh Đẩy mạnh triển khai dự án bất động sản TC1

RỦI RO

Dịch bệnh bùng phát tại các tỉnh miền Nam ảnh hưởng đến hoạt động sản xuất Trung Quốc tiến hành cách ly xã hội gây ảnh hưởng đến nguồn nguyên liệu đầu vào

CẬP NHẬT DOANH NGHIỆP

Kêt quả kinh doanh năm 2021 sụt giảm mạnh. Doanh thu và lợi nhuận sau thuế đạt 3,535 tỷ (+2% YoY) và 143 tỷ (-48% YoY). BSC cho rằng kết quả kinh doanh sụt giảm mạnh do (i) năm 2020 TCM hưởng lợi từ đơn hàng khẩu trang (ii) năm 2021 hoạt động kinh doanh bị ảnh hưởng do bùng phát dịch vào Q3.2021 và chi phí tăng liên quan đến phòng chống dịch.

Cơ cấu doanh thu theo địa lý: Doanh thu xuất khẩu đạt 3,069 tỷ (+5% YoY), Doanh thu nội địa đạt 466 tỷ (-17% YoY).

Biên lợi nhuận gộp đạt mức 14.5%, giảm so với mức 17.9% cùng kỳ. BSC cho rằng mức biên gộp giảm do (i) năm 2020 có giá trị đơn hàng khẩu trang biên cao (ii) năm 2021 phát sinh các chi phí liên quan đến phòng chống dịch Covid – 19.

Biên chi phí bán hàng và quản lý doanh nghiệp tăng mạnh từ 8.2% lên 10% do chi phí vận chuyển và chi phí khác tăng mạnh (+55% và +85% YoY).

GIL_CTCP Sản xuất Kinh doanh Xuất nhập khẩu Bình Thạnh_Chuyển hướng sang Bất động sản Khu công nghiệp

Trong năm 2022, GIL tập trung triển khai dự án khu công nghiệp Gilimex tại Thừa Thiên Huế và dự án khách sạn tại Bình Dương. Ngoài ra, công ty đề xuất đầu tư khu công nghiệp 720 ha tại Quảng Ngãi.

Thông tin dự án Khu công nghiệp Gilimex tại Thừa Thiên Huế:

+ Quy mô dự án: 460 ha (công ty kỳ vọng tháng 6 năm 2022 nhận bàn giao 80% diện tích)

+ Tổng vốn đầu tư: 2,614 tỷ

+ Giá thuê đất: ~ 10 USD/m2; Giá cho thuê dự kiến: 50 – 60 USD/m2

QUAN ĐIỂM ĐỊNH GIÁ

Hiện P/E trailing của GIL quanh mức 9.9, chiết khấu 18% so với mức P/E trung vị của ngành là 12.1.

CATALYST

Mở bán Khu công nghiệp Gilimex tại Huế

RỦI RO

Dịch bệnh bùng phát tại các tỉnh miền Nam ảnh hưởng đến hoạt động sản xuất Trung Quốc tiến hành cách ly xã hội gây ảnh hưởng đến nguồn nguyên liệu đầu vào

CẬP NHẬT DOANH NGHIỆP

Năm 2021, doanh thu tăng trưởng cao hơn lợi nhuận. Doanh thu và lợi nhuận sau thuế đạt 4,150 tỷ (+20% YoY) và 329 tỷ (+7% YoY). BSC cho rằng lợi nhuận tăng trưởng thấp hơn do chi phí liên quan đến “Ba tại chỗ” và phòng chống dịch Covid – 19 tăng mạnh. Biên lợi nhuận gộp đạt mức 18.2%, giảm nhẹ so với mức 18.4% cùng kỳ.

Biên chi phí bán hàng và quản lý doanh nghiệp tăng từ 6.8% lên 7.6% do chi phí khác tăng mạnh (+178% YoY).

CTCP Đầu tư và Thương mại TNG (HNX: TNG)

Kỳ vọng đột biến từ bất động sản

QUAN ĐIỂM ĐỊNH GIÁ

Chúng tôi khuyến nghị MUA đối với cổ phiếu MSH với giá mục tiêu 97,700 đồng, (+24% so với mức giá ngày 24/03/2022) cho năm 2022 dựa trên hai phương pháp FCFE và PE với tỷ trọng 60%/40%. Cổ phiếu MSH đang được giao dịch ở mức P/E fw là 6.7 theo dự phóng của BSC. Hiện P/E trailing của MSH quanh mức 9.0, chiết khấu 26% so với mức P/E ngành là 12.1.

DỰ BÁO KẾT QUẢ KINH DOANH

Năm 2022, BSC dự phóng MSH đạt doanh thu và lợi nhuận sau thuế lần lượt là 6,076 tỷ (+28% YoY) và 588 tỷ (+33% YoY). EPS 2022 đạt 11,700 VND.

QUAN ĐIỂM ĐẦU TƯ

Giá trị đơn hàng truyền thống tăng trưởng: BSC kỳ vọng tăng đơn hàng từ Walmart và Columbia Mở rộng công suất nhờ (i) Nhà máy Sông Hồng 10 hoạt động cả năm 2022 (ii) Nhà máy Sông Hồng – Xuân Trường kỳ vọng hoạt động trong 6 tháng cuối năm 2022

RỦI RO

Dịch bệnh bùng phát tại các tỉnh miền Bắc ảnh hưởng đến hoạt động sản xuất Trung Quốc tiến hành cách ly xã hội gây ảnh hưởng đến nguồn nguyên liệu đầu vào

CẬP NHẬT DOANH NGHIỆP

Kêt quả kinh doanh năm 2021 tăng trưởng mạnh. Doanh thu và lợi nhuận sau thuế đạt 5,444 tỷ (+21% YoY) và 233 tỷ (+53% YoY). Doanh thu tiếp tục đến từ mảng Dệt may truyền thống. Đáng chú ý, công ty còn ghi nhận 182 tỷ doanh thu từ bất động sản (x12 lần so với cùng kỳ).

Biên lợi nhuận gộp đạt mức 14.2%, giảm so với mức 15% cùng kỳ. BSC cho rằng các nguyên liệu đầu vào (sợi, vải) tăng cao khiến biên gộp của giảm (do lợi nhuận định mức trên 1 sản phẩm không đổi).

Tuy nhiên, việc cắt giảm biên chi phí bán hàng và quản lý doanh nghiệp (từ 8.1% về 6.9%) giúp cho biên lợi nhuận ròng được cải thiện.

Nguồn: Chứng khoán BSC

Bạn có muốn trở thành VIP/Pro trên 24HMoney? Hãy liên hệ với chúng tôi SĐT/ Zalo: 0981 935 283.

Để truyền thông cho doanh nghiệp, vui lòng liên hệ SĐT/ Zalo: 0908 822 699.

Hòm thư: phuongpt@24hmoney.vnBấm theo dõi để nhận thêm nội dung bổ ích từ chuyên gia này.

Tìm hiểu thêm về chuyên gia.

Hãy chọn VIP/PRO hàng đầu để nhận kho bài viết chuyên sâu

Thích

Thích Bình luận

Bình luận

Bình luận