Chiến lược 60/40 không còn hiệu quả, nhà đầu tư cần điều chỉnh như thế nào để phù hợp với thời đại?

Trước đây, đối với các nhà đầu tư có tâm lý mạo hiểm không lớn, chiến lược danh mục đầu tư vốn và nợ 60/40 thường là lựa chọn đáng tin cậy. Tuy nhiên, hiện nay, với nguy cơ lạm phát đình trệ ngày càng tăng ở Châu Âu và Hoa Kỳ, các nhà chiến lược Phố Wall cảnh báo rằng nhà đầu tư sẽ phải đối mặt với một thập kỷ mất mát.

Danh mục đầu tư gồm 60% cổ phiếu và 40% trái phiếu hứng chịu rất nhiều chỉ trích. Trong một thập kỷ qua, các tổ chức tài chính lớn cười nhạo chiến lược này nhiều không đếm xuể.

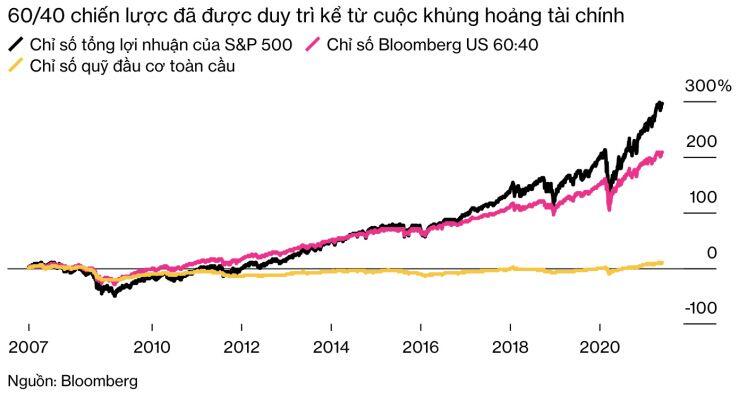

Nhà đầu tư được khuyến khích xem xét các chiến lược độc đáo hơn để gia tăng lợi nhuận khi triển vọng thị trường trái phiếu khá mịt mờ. Nhưng trong vòng 14 năm qua, nhà đầu tư sở hữu danh mục cổ điển 60/40 có kết quả tốt hơn những người lựa chọn một số chiến lược cách tân khác.

Nhưng hoài nghi về tính hiệu quả của danh mục 60/40 vẫn không chấm dứt. Giờ đây mối lo ngại còn mở rộng ra khía cạnh khác, không chỉ là về lợi nhuận thấp của trái phiếu chính phủ.

Nguyên tắc nền tảng của chiến lược 60/40 là trái phiếu trong danh mục sẽ giúp hạn chế tổn thất khi cổ phiếu mất giá. Nhưng trong cuộc náo loạn của thị trường tháng 3/2020, cả cổ phiếu lẫn trái phiếu đều đồng loạt bị bán tháo.

Nếu cả hai loại tài sản thường xuyên chuyển động cùng hướng nhau, thì việc nắm giữ trái phiếu lợi suất thấp làm công cụ phòng hộ sẽ chẳng có ý nghĩa gì. Vậy, nhà đầu tư nhỏ lẻ cần làm gì?

Không hoảng loạn

Tuy những lo ngại trên đều chính đáng, chúng không đồng nghĩa với việc phân bổ danh mục 60/40 ngay lập tức trở nên sai lầm.

Christine Benz, trưởng bộ phận tài chính cá nhân tại Morningstar nhận xét: "60/40 không phải là điểm xuất phát tồi. Ý kiến rằng chiến lược 60/40 đã chết chỉ là lối ngụy biện mà một số công ty đầu tư dùng để quảng bá các chiến lược khác, thường là phức tạp và tốn kém hơn".

Nếu muốn tự mình xây dựng chiến thuật để chinh chiến trên thị trường, bạn cần vạch rõ mục tiêu.

Tỷ lệ phân bổ cổ phiếu/trái phiếu phù hợp cho một người sẽ nghỉ hưu sau 5 năm và một người sau 30 năm khác hẳn nhau.

Ngay cả trong giai đoạn danh mục 60/40 rất thịnh hành, các cố vấn tài chính sẽ không gợi ý một người đến tuổi sắp về hưu phân bổ phần lớn tiền vào cổ phiếu. Ngược lại, một thanh niên 20 tuổi sẽ được khuyên đổ nhiều tiền hơn vào cổ phiếu tăng trưởng.

Cần lưu ý rằng danh mục đầu tư cân bằng không được thiết kế để tạo ra lợi nhuận cao nhất có thể. Bạn có lẽ sẽ không bao giờ thu được lợi nhuận vượt trội thị trường theo kiểu quỹ tập trung vào cổ phiếu tăng trưởng của bà Cathie Wood giành được năm 2020.

Mục đích của danh mục 60/40 là bảo toàn vốn, cung cấp sự đa dạng và bảo vệ trong thời gian khó khăn, cùng với lợi nhuận chấp nhận được.

Hãy thực tế về những lợi nhuận đó

Trong thời đại mà 85% trái phiếu chính phủ của các nước phát triển có lợi suất chưa đến 1%, tỷ suất lợi nhuận kỳ vọng của chiến lược truyền thống đã lao dốc.

Dữ liệu của Vanguard cho thấy, kiểu phân bổ 60/40 tạo ra tỷ suất sinh lời trung bình mỗi năm là 9,1% trong giai đoạn 1926-2020. Nhưng gần đây, JPMorgan Asset Management ước tính rằng danh mục kiểu này sẽ chỉ mang lại tỷ suất lợi nhuận 3,7% trong thập kỷ tiếp theo.

Lợi suất trái phiếu đã bắt đầu tăng trở lại, nhưng với lãi suất tại các nền kinh tế phát triển nằm ở mức thấp kỷ lục, lợi nhuận cao từ các tài sản an toàn đã trở thành dĩ vãng.

Điều này là đúng đối với cả dân chuyên nghiệp. Các quỹ đầu cơ ngày càng tung ra nhiều sản phẩm mới lạ từ công cụ phái sinh phức tạp cho đến danh mục các bài hát xưa, nhưng lợi nhuận vẫn chỉ làng nhàng và đi kèm với phí cao.

Simon Doyle, trưởng bộ phận chứng khoán có thu nhập cố định tại Schroders Australia nhận xét: "Thị trường bây giờ không có nhiều tài sản rẻ bị định giá sai lệch".

Cổ phiếu tăng trưởng không phải câu trả lời duy nhất

Trong bối cảnh lợi suất trái phiếu tuột dốc, nhiều nhà đầu tư nhỏ lẻ đã phân bổ thêm tỷ trọng trong danh mục cho cổ phiếu vì bị thu hút bởi tiềm năng tăng trưởng cao. Tuy xét về dài hạn, cổ phiếu đã đánh bại trái phiếu trong quá khứ, nhưng điều này không phải lúc nào cũng đúng. Sau vụ nổ bong bóng công nghệ năm 2000, cổ phiếu đứng lép vế trong suốt một thập niên.

Biến động ngắn hạn thường cực đoan đối với thị trường cổ phiếu hơn là trái phiếu. Điều này có nghĩa là bạn cần kỷ luật để tránh mắc sai lầm kinh điển là bán tháo khi hoảng loạn, nhưng cũng cần thực tế về thời hạn đầu tư.

Nhà đầu tư trong độ tuổi 20 hay 30 có nhiều thời gian để phục hồi qua bất kỳ đợt suy giảm nào của thị trường, nhưng giữ vững tay chèo là điều khó khăn hơn nhiều đối với những người sắp nghỉ hưu.

Một trong những giải pháp dành cho nhà đầu tư là không chỉ trông đợi vào tăng trưởng giá.

Mark Luschini, Giám đốc đầu tư tại Janney Montgomery Scott, nhận thấy xu hướng khách hàng bổ sung thêm nhiều cổ phiếu trả cổ tức hơn vào danh mục đầu tư để bù lại phần thu nhập sụt giảm từ trái phiếu chất lượng cao.

Đừng chỉ chọn tài sản nhàm chán

Anthony Doyle, chuyên gia đầu tư chéo tại Fidelity International nhận định: "Sở hữu tài sản phòng thủ như trái phiếu chính phủ vẫn có ý nghĩa lớn. Nhưng đó là để bạn chấp nhận thêm rủi ro trong phần còn lại của danh mục".

Simon Doyle, trưởng bộ phận chứng khoán có thu nhập cố định tại Schroders Australia đang tập trung vào việc mở rộng ra các tài sản nằm giữa cổ phiếu và trái phiếu.

Điều này có nghĩa là tăng tỷ trọng danh mục cho nợ doanh nghiệp, nợ thị trường mới nổi, nợ bất động sản thương mại. "Chúng không rủi ro bằng cổ phiếu nhưng dĩ nhiên là rủi ro hơn trái phiếu chính phủ".

Một trong những chủ đề gây tranh cãi nhiều nhất là liệu tiền mã hóa như Bitcoin hay Ether có thể hay có nên trở thành một phần của danh mục đầu tư cân bằng hay không. Những người ủng hộ lập luận rằng giá bitcoin không tương quan với các tài sản khác và do đó có thể là công cụ phòng ngừa tốt. Phe hoài nghi thì ví tiền mã hóa như đánh bạc và cảnh báo nhà đầu tư có thể mất trắng.

Các chuyên gia Phố Wall thì ủng hộ kiểu "nước đôi", có nghĩa là chỉ phân bổ một tỷ trọng nhỏ của danh mục sang cho tiền mã hóa. Ví dụ, chuyên gia của JPMorgan chỉ ra rằng tỷ trọng 1% có thể tăng cường lợi nhuận mà không mang đến quá nhiều rủi ro.

Bạn có muốn trở thành VIP/Pro trên 24HMoney? Hãy liên hệ với chúng tôi SĐT/ Zalo: 0981 935 283.

Để truyền thông cho doanh nghiệp, vui lòng liên hệ SĐT/ Zalo: 0908 822 699.

Hòm thư: phuongpt@24hmoney.vn Thích

Thích Bình luận

Bình luận

Bình luận