Ngân hàng lên kế hoạch kinh doanh 2021: Cổ tức, tăng vốn và câu chuyện tăng trưởng

Một số ngân hàng đã công bố kế hoạch kinh doanh năm 2021, ngoài chỉ tiêu lợi nhuận, cổ tức và kế hoạch tăng trưởng tín dụng là vấn đề đáng chú ý cho năm nay.

Lợi nhuận tăng trưởng bao nhiêu là đủ?

Theo tài liệu ĐHĐCĐ vừa công bố, VietinBank (HOSE: CTG (HM:CTG)) tiếp tục năm thứ 2 bỏ ngỏ kế hoạch lợi nhuận. Còn nhớ năm trước, mãi đến hết quý 3, VietinBank mới thông qua kế hoạch 10,400 tỷ đồng lợi nhuận trước thuế cho năm 2020. Tuy nhiên, VietinBank cho biết sẽ đảm bảo hiệu quả kinh doanh và cải thiện hoạt động kinh doanh, bám sát diễn biến và tác động của dịch Covid-19 trên cơ sở phê duyệt của cấp có thẩm quyền.

ĐHĐCĐ PGBank được tổ chức ngày 30/03 vừa qua cũng đã thông qua kế hoạch kinh doanh năm 2021 với mục tiêu lợi nhuận trước thuế đạt 310 tỷ đồng, tăng 46% so với năm 2020, trong điều kiện tổng thu nhập tương đương năm trước (ở mức 1,148 tỷ đồng) và chi phí hoạt động, dự phòng rủi ro giảm 10% (về mức 838 tỷ đồng).

Là ngân hàng tổ chức ĐHĐCĐ 2021 đầu tiên (12/03), BIDV (HOSE: HM:BID) đặt mục tiêu lợi nhuận trước thuế 2021 đạt 13,000 tỷ đồng, tăng 44% so với kết quả năm 2020.

Tổ chức ĐHĐCĐ 2021 cùng ngày 24/03, VIB đặt kế hoạch lợi nhuận trước thuế 7,510 tỷ đồng, tăng hơn 29% so với kết quả năm 2020, trong khi MSB đề ra mục tiêu lợi nhuận trước thuế 2021 tăng 30%, dự kiến đạt 3,280 tỷ đồng.

Chia cổ tức và câu chuyện tăng vốn

Năm 2020, Ngân hàng Nhà nước (NHNN) ban hành Chỉ thị số 02/CT-NHNN về các giải pháp cấp bách của ngành ngân hàng nhằm tăng cường phòng, chống và khắc phục khó khăn do tác động của dịch covid-19, trong đó có đề nghị ngân hàng trước mắt không chia cổ tức bằng tiền mặt để tập trung nguồn lực giảm mạnh lãi suất cho vay đối với dư nợ hiện nay và các khoản cho vay mới.

Tuy Chỉ thị năm nay đã hết hiệu lực, nhưng đa số ngân hàng vẫn tiếp tục lên kế hoạch chia cổ tức bằng cổ phiếu.

BIDV dự kiến phương án tăng vốn điều lệ lên mức 48,524 tỷ đồng trong năm 2021, tương đương tăng vốn thêm 8,304 tỷ đồng thông qua việc phát hành 207.36 triệu cp để trả cổ tức năm 2019 (tương đương 5.2% vốn điều lệ) và 281.54 triệu cp để trả cổ tức năm 2020 (tương đương 7% vốn điều lệ).

Đồng thời, Ngân hàng cũng dự kiến phát hành thêm cổ phần mới bằng hình thức chào bán ra công chúng hoặc chào bán riêng lẻ 341.54 triệu cp (tương đương 8.5% vốn điều lệ). Thời gian thực hiện từ năm 2021-2022 sau khi được chấp thuận của cơ quan Nhà nước có thẩm quyền.

Cho năm 2021, BIDV đề ra kế hoạch chi trả cổ tức không thấp hơn năm 2020, có nghĩa là mức sẽ không thấp hơn 7%.

Cũng tương tự, MSB cho biết không chia cổ tức năm 2021 thấp hơn 15% và không cho biết cụ thể hình thức chia bằng cổ phiếu hay tiền mặt. Năm 2020, nhà băng này duyệt trả cổ tức bằng cổ phiếu tỷ lệ 30%. Dự kiến sau khi hoàn thành, vốn điều lệ của MSB sẽ tăng lên mức 15,221 tỷ đồng.

Trong khi VIB đề ra chỉ tiêu rất cụ thể, ngân hàng dự kiến tăng vốn điều lệ trong năm 2021 thông qua phương án chia cổ phiếu thưởng tỷ lệ 40% và dự kiến phát hành chào bán tối đa gần 46.6 triệu cp. Nếu tăng vốn thành công, tổng mức vốn điều lệ của VIB sau các phương án tăng vốn sẽ tăng từ mức gần 11,094 tỷ đồng lên gần 16,000 tỷ đồng. Số vốn điều lệ tăng thêm sẽ được dùng để tăng cường cấp tín dụng, đầu tư tài sản thanh khoản và cơ sở vật chất, công nghệ…

VietinBank là ngân hàng đầu tiên đề ra kế hoạch chi trả cổ tức bằng tiền mặt trong năm 2021. VietinBank đặt kế hoạch chi trả cổ tức 2021 trên 12%, trong đó chia cổ tức bằng tiền mặt tỷ lệ 5% vốn điều lệ và phần còn lại (sau khi nộp thuế, trích lập các quỹ và chia cổ tức tiền mặt) dự kiến chia bằng cổ phiếu. Năm 2020, nhà băng này dự kiến chia cổ tức bằng cả tiền mặt và cổ phiếu với tổng tỷ lệ 15%.

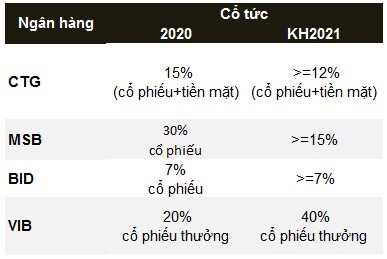

Kế hoạch chia cổ tức của một số ngân hàng

Tăng trưởng tín dụng

Mặc dù Ngân hàng Nhà nước đặt mục tiêu tăng trưởng tín dụng năm 2021 từ 10-12% và trong trường hợp thấp nhất sẽ ở mức 7-8%, nhưng nhiều nhà băng vẫn đề ra mục tiêu tăng trưởng tín dụng cao hơn hạn mức được giao.

ĐHĐCĐ VIB đã thông qua kế hoạch tăng trưởng tín dụng 31% so với đầu năm, dự kiến đạt 224,800 tỷ đồng. Lý giải cho câu hỏi vì sao NHNN cấp hạn mức tín dụng cho VIB là 8% nhưng ngân hàng lại đặt mục tiêu tăng trưởng 30%, Chủ tịch HĐQT Đặng Khắc Vỹ cho biết NHNN cho phép NHTM tăng trưởng tín dụng khoảng 12% trong năm nay nhưng khá linh động và còn tùy thuộc của diễn biến kinh tế. NHNN sẽ có sự thận trọng và giao chỉ tiêu tăng trưởng tín dụng lần đầu tiên từ 7-12%.

"Với VIB, các năm trước NHNN cũng giao chỉ tiêu lần đầu thấp, nhưng sau đó phụ thuộc vào mức độ lành mạnh, chất lượng tín dụng, tính tuân thủ, quản trị minh bạch của VIB mà có sự thay đổi. Các năm qua, VIB đặt mục tiêu tăng trưởng tín dụng 23 - 30% và đều đạt được", ông Vỹ lý giải thêm.

MSB đặt kế hoạch dư nợ tín dụng tính đến cuối năm 2021 dự kiến tăng 25%, lên mức 106,000 tỷ đồng. Với kế hoạch tăng trưởng này, ông Nguyễn Hoàng Linh - Tổng Giám đốc MSB cho là khả thi vì lợi nhuận quý 1/2021 của MSB rất tốt. Dự kiến đến cuối quý 1/2021, tiền gửi của MSB đạt 92,000 tỷ đồng, tăng 11% so với đầu năm. Dư nợ cho vay đến hết quý 1/2021 tăng trên 9%. Ước tính lợi nhuận trước thuế quý 1/2021 của MSB đạt khoảng 1,200 tỷ đồng, trong khi cùng kỳ đạt 290 tỷ đồng.

ĐHĐCĐ BIDV đã thông qua chỉ tiêu tăng trưởng huy động vốn phù hợp với sử dụng vốn, dự kiến tăng trưởng 12%-15%. Tăng trưởng dư nợ tín dụng dự kiến đến cuối năm 2021 đảm bảo tuân thủ giới hạn tín dụng của NHNN giao, dự kiến tăng trưởng 10%-12%.

Ý kiến về hạn mức tăng trưởng tín dụng, TS. Nguyễn Trí Hiếu - Chuyên gia kinh tế cho rằng NHNN không nên dùng trần tín dụng, mà dùng các công cụ khác để kiểm soát lạm phát và lưu lượng tiền tệ. Nhiều ngân hàng đến cuối năm phải xin tăng hạn mức tăng trưởng tín dụng, cho nên tốt nhất nên để cho mỗi ngân hàng tự điều chỉnh tăng trưởng theo khả năng kinh doanh của mình.

Nhưng đồng thời, NHNN sẽ kiểm soát lượng tiền cũng như tính ổn định của mỗi ngân hàng qua các chỉ số như chỉ số LTD (dư nợ tín dụng/vốn huy động), chỉ số thanh khoản, tỷ lệ vốn ngắn hạn cho vay trung và dài hạn, chỉ số an toàn vốn. Những chỉ số này sẽ kiểm soát tốt hơn là dùng hạn mức tăng trưởng tín dụng.

Bạn có muốn trở thành VIP/Pro trên 24HMoney? Hãy liên hệ với chúng tôi SĐT/ Zalo: 0981 935 283.

Để truyền thông cho doanh nghiệp, vui lòng liên hệ SĐT/ Zalo: 0908 822 699.

Hòm thư: phuongpt@24hmoney.vn Thích

Thích Bình luận

Bình luận

Bình luận